全球缺芯最新真相:小范围缓解,计算芯片仍供不应求

根据 2Q21 季报,全球半导体库存周转天数出现小幅提升。分板块看,计算芯片库存周转天数 2Q21 下滑至 5 年均线;存储器厂商库存水位下滑至 3 年均线;而模拟/IDM 芯片厂商和无线通讯芯片厂商库存周转天数出现回升。结构上,芯片的缺货问题正处在缓解周期,但是由于目前的缺货主要集中在模拟、功率领域的小型芯片,因此整体上存货领域的体现相对较弱。

01、计算芯片:服务器等供给依然偏紧

数据中心需求持续走强,供给侧依然偏紧。需求端:在 9 月 10 日的渣打银行科技峰会上,AMD、英特尔和英伟达均展现对需求侧的信心,受 AI、云计算、物联网等大趋势拉动和国外疫情持续反复的影响,AMD 和英特尔均预计 PC、数据中心的需求将在下半年保持强劲增长。2)供给端:AMD 更为乐观,并表示从硅片、衬底等材料以及封测来看,供需失衡情况虽依然存在,但情况正在不断好转,对供给侧改善的信心让 AMD 在今年不断上调营收同比增速预期至最新的 60%。根据 Omdia 的数据,2Q21 AMD 在全球服务器市场的市占率达 16%。

PC 相关零组件供应短缺叠加需求边际减弱,2H21 PC 出货量增速或将继续放缓。PC 相关零部件短缺问题依然突出,英特尔在渣打银行科技峰会上表示目前 PC 相关器件的供给仍然较为紧张,预计至少 1-1.5 年才会恢复供需平衡。根据集微网,双 A 宏碁、华硕、广达等 PC 供应链厂商近期也表示下半年零组件供应持续不顺。

同时,PC 出货量已延续了四个季度的同比正增长,“宅经济”催化的部分需求已得到满足。全球部分地区疫情逐步缓解,居家办公等对 PC 需求预计将有所减弱。根据 IDC 的数据,2Q21 全球 PC 出货量增速为 13%,较 1Q21 的 55.9%大幅放缓;并下修 2021 年全球 PC 出货量同比增速预测至 14.2%(前值 18.1%)。在供需两侧的共同影响下,2H21 PC 出货量增速或将继续放缓。

此外, PC 需求出现一定分化。以 Chromebook 为例,根据 Digitimes,由于市场需求开始向大尺寸转移以及疫情逐步缓解,11.6 寸的小尺寸产品需求已有明显下滑;14-15 寸等大尺寸 Chromebook 如今需求依然强劲,叠加部分零部件依旧短缺,目前大尺寸 Chromebook 供给缺口较大。

MCU 供应持续短缺,再度掀起涨价潮。今年来,车用电子、工控等领域对 MCU 需求激增,海外疫情反复冲击供给侧,MCU 供需错配。车用 MCU 龙头瑞萨在 9 月 29 日的法说会上宣布计划在 2023 年将车用 MCU 产能提升至 2021 年的 1.5 倍,此举反映了供应链的短缺现状。

根据 Susquehanna,MCU 短缺在 7 月份加剧,交货周期由通常的 6-9 周,延长到目前的 26.5 周。台湾 MCU 大厂新唐科技于 8 月 12 日发布涨价函,于 9 月 1 日起上调晶圆代工价格,将在现行基础上提高 15%。此前台湾厂商盛群半导体在 7 月 26 日的法说会上表示预计 8 月产品价格将调涨 10-15%。IC insights 预计 2021 年 32 位 MCU 均价同比提升13%至 0.72 美元。

英特尔(INTL US):IDM2.0 计划稳步推进,拟在欧洲新建两座晶圆厂。英特尔 CEO Pat Gelsinger 在 9 月慕尼黑国际车展上表示,公司计划在欧洲建造 2 座新晶圆厂,将于年底前公布具体地点。同时,Gelsinger 表示未来 10 年将在欧洲投资约 950 亿美元建造合计 8 座晶圆厂,以满足旺盛的汽车、PC 和其他电子设备的下游需求。

此外,Pat Gelsinger 于 9 月 24 日宣布位于美国的亚利桑那州 Fab 52/Fab 62 正式开工兴建,计划为这两座晶圆厂投资约 200 亿美元。公司预计将于 2024 年投产,并采用英特尔 20A(2nm)工艺,除支持自身 CPU、GPU 等产品外,还将为 IFS(英特尔晶圆代工服务)提供产能。

英特尔计划入局先进制程汽车芯片。Pat Gelsinger 慕尼黑国际车展上还表示,公司计划将位于爱尔兰的 Fab 24 作为 IFS 布局车用芯片的切入点,将其产能贡献给车用芯片。

与主流MCU 等车用芯片不同(多采用 28/40nm 等成熟制程节点),Fab 24 目前是以量产 14nm 产品为主,公司推出 IFSA(英特尔晶圆代工服务加速器),计划协助将车载芯片设计转移到先进制程节点。由于产能改造以及客户导入尚需时日,英特尔布局汽车芯片短期内对车载芯片行业格局以及市场供需失衡情况影响有限。

▲英特尔 vs AMD vs 英伟达 vs 赛灵思相对涨跌幅

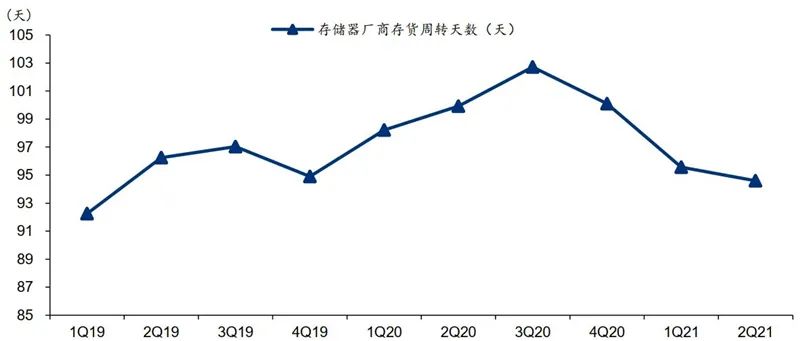

02、存储:DRAM价格疲软预计延续到1H22

市场认为 DRAM 价格疲软或持续到 1H22。1)PC 市场,由于非存储器件供应持续偏紧,PC厂商对与之配套的 DRAM 备货需求疲软。2)下游服务器客户以及智能手机制造商目前库存已处在高位,正利用在手库存增加 DRAM 价格的谈判权。上述两个因素使得 DRAM 价格有所下跌,根据彭博,市场预期 DRAM 价格疲软趋势或持续到 1H22。DRAM 价格疲软能否改善取决于需求侧的强劲能否延续以及 PC 市场的非存储器件的供给缺口能否缩小。

DRAM 短期价格或继续下跌,但下跌幅度有限。主要基于 1)历史存储器低迷主要是由需求驱动,与整个半导体行业的低迷相一致,我们观察到目前下游需求依然维持强劲,如 PC 和服务器,供需缺口依然存在且还需要时间来走向平衡。2) PC DRAM的需求偏弱主要归因于下游 PC 厂商的非存储器件的供给紧缺,备货 DRAM 边际意愿降低,而非 PC 端的需求疲软。

镁光在 4QFY21 业绩会上预计非存储器件缺货问题将在未来几个月得到解决。3)目前三星、镁光、西部数据等存储器供应商库存水位处于较低水平,部分下游客户处于高位,我们认为存储器供应商可能倾向于在 DRAM 价格疲软期囤积库存,出货边际倾向或将有所下降,从而对 DRAM 价格下跌幅度形成支撑。

▲主要存储器厂商库存周转天数

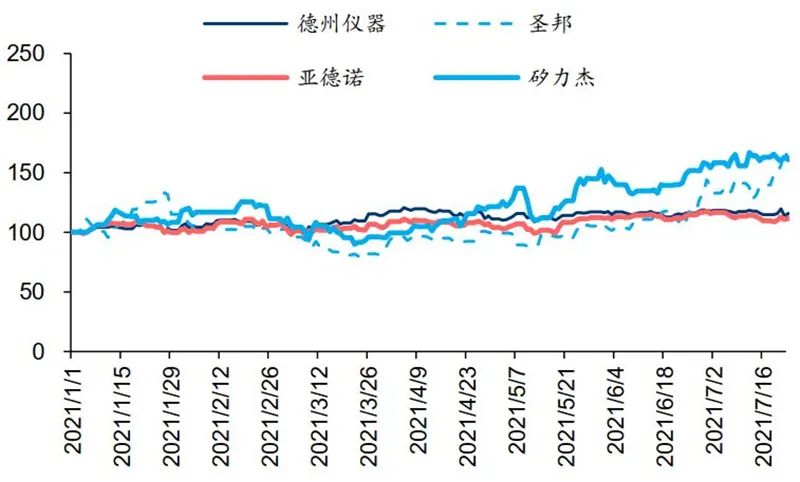

03、模拟:TI、安森美宣布涨价,缺货涨价仍将继续

各厂商陆续发布涨价通知,缺货涨价仍将延续。9 月 10 日,安森美发出涨价函称将对部分产品进行涨价并于 10 月初生效,新价格适用于新订单和现有积压订单,据悉这已是安森美今年第二次发布涨价函;同样,据 Digitimes 引述,德州仪器将推迟 9 月订单发货时间至10 月,且 10 月 1 日始模拟芯片价格上涨约 15%;9 月 27 日意法半导体也宣布了将在 2021年最后一个季度提高所有产品的现价的消息。考虑目前市场需求持续激增,我们认为此番涨价对需求抑制作用微乎其微,缺货可能会持续到 2Q22。此轮模拟芯片价格上涨主要系上游原材料以及头部晶圆代工厂提升报价所致。

▲德州仪器 vs 圣邦 vs 亚德诺 vs 矽力杰相对涨跌幅

04、无线通讯&射频:博通指引略超预期

全行业供给紧张问题依旧严峻,《电子时报》报道,联发科计划从 11 月 1 日起上调部分芯片解决方案的价格,特别是包括 MT7668 和 MT7663 系列在内的 Wi-Fi 解决方案的价格,上调幅度最高可达 30%。

博通 10 月起调整芯片价格,涨幅最高达 20%。博通 3QFY21 业绩符合彭博一致预期,4QFY21 业绩指引略超预期,公司认为智能手机新机发布有望推动下一季度公司无线业务增长,尽管供给紧缺依旧严峻,公司表示 FY22 产能充足,订单可见度高。联发科 8 月营收创新高,保持手机应用处理器全球市占率第一地位。

博通(AVGO US):博通 9 月 2 日公告 3QFY21 业绩。公司实现营收 67.78 亿美元,同比增长 16.4%,环比增长 2.5%,基本符合前期指引(67.5 亿美元)与彭博一致预期(67.55 亿美元),收入增长主要受益半导体业务方面 5G 网络、WiFi6 相关需求强劲,以太网份额提升;毛利率为 75.1%,同比提升 0.8pp,环比基本持平,略高于彭博一致预期(74.7%);归母净利润 31.24 亿美元,同比增长 28.3%。

分业务来看,半导体解决方案业务收入 50.21 亿美元,同比增长 19%,环比增长 4%,按终端市场划分,网通/服务器存储/宽带/无线业务收入分别同比增长19%/-9%/23%/35%,占半导体业务收入比重为 36%/13%/18%/29%;软件基础设施业务收入 17.57 亿美元,同比增长 10%,环比下降 2%。博通 3QFY22 发放 16 亿美元现金股利。

4QFY21 公司预计收入 73.5 亿美元,高于彭博一致预期(72.3 亿美元),预计同比增长 13.7%,环比增长 8.4%,预计 EBITDA 比收入为 61%。公司认为半导体业务下游各领域均有望实现同比双位数增长,公司预计智能手机新机发布有望驱动无线业务增长;软件基础设施业务预计实现同比一位数增长。此外,公司表示 FY22 产能充足,网通/服务器存储/宽带业务订单可见度高。

联发科(2454 TT):联发科 8 月营收 428 亿新台币,同比增长 30.8%,环比增长 6.1%,创月营收新高。2021年 1-8 月收入 3169 新台币,同比增长 68.6%。Counterpoint 数据显示,2Q21 联发科手机应用处理器(AP)市占率达 38%,环比提升 3pp,同比提升 13pp,连续四个季度领先高通成为全球第一手机 AP 供应商,主要由于竞争对手华为海思受到美国贸易制裁,以及联发科天玑系列 5G AP 受到广泛采用。

05、晶圆代工:关注代工板块涨价对产业链的影响

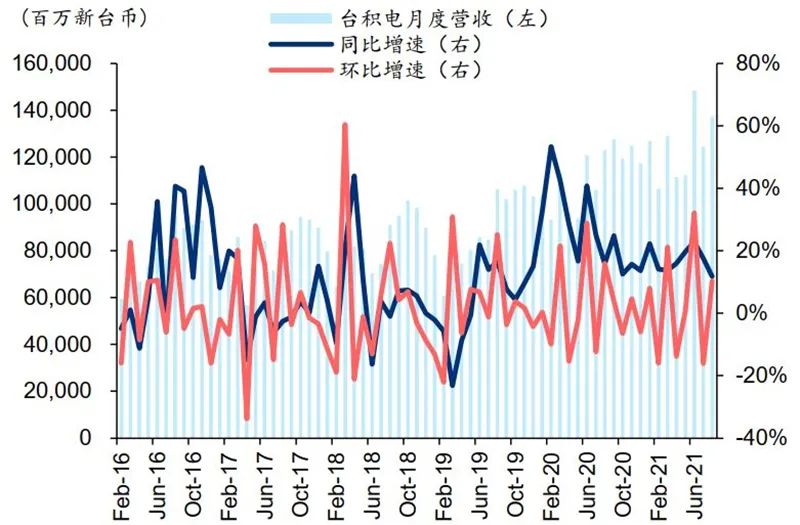

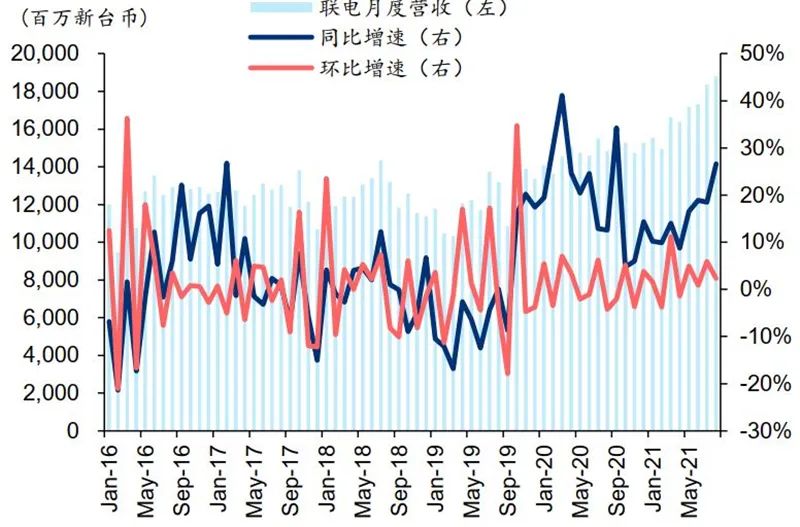

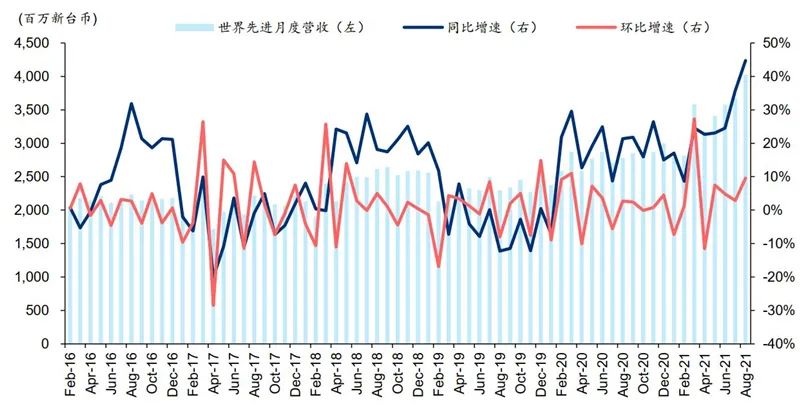

8 月全球晶圆代工厂商营收增速强劲。从 8 月主要晶圆代工厂的经营数字来看,台积电/联电/世界先进 8 月收入分别同比增长 11.8%/26.7%/44.7%,环比增长 10.3%/2.3%/9.6%,其中 8 月单月联电营收增长强劲创历史次高记录,世界先进环比增速提升,台积电单月营收环比反弹。从晶圆代工厂商的月度经营数字来看,8 月份台积电、联电与世界先进的业绩增长明显。

晶圆代工成熟制程供应吃紧,涨价已是业界共识,晶圆代工厂业绩会持续增长,晶圆代工涨价将引领产业链新一轮涨价潮。建议投资人开始关注 2021 年主要晶圆厂的产能利用率及毛利率情况。但从股价层面来看,9 月全球晶圆代工板块总市值下滑8.9%,主要由于海外投资人担心随着芯片涨价趋势边际放缓,行业整体估值处于高位,故股价表现相对平庸。

8 月份台积电实现销售收入 1374.2 亿新台币,同比增长 11.8%,环比反弹 10.3%,台积电 8 月营收创下单月营收次高记录,也是同期单月新高。若 9 月营收环比持平,则台积电 3Q21 营收将环比增长 7.3%,略低于公司先前指引的 9.8-12.1%。有消息称,台积电已通知客户全面调涨代工价格,除 7nm 以下先进制程调涨 7-9%外,其余成熟制程涨幅都达到双位数。

不过,虽报价确定上调,但台积电对不同客户和制程调涨的幅度不尽相同,其中对大客户苹果代工仅加幅 3%。展望 4Q21,我们认为 9 月苹果新品、5G 智能手机、高性能运算和物联网等需求旺盛将驱动 5nm、7nm 收入维持强盛,对公司业绩形成有利支撑。建议投资人关注台积电涨价情况、5nm 制程的最新进展。

8 月份联电实现销售收入 187.9 亿新台币,继 7 月收入创今年以来新高后,联电 8 月销售额环比上升 2.3%,同比上升 26.7%,高于 3Q 晶圆出货量环比上升 1%-2%、ASP 环比增长 6%的业绩指引。若 9 月营收环比持平,则联电 3Q21 营收将环比增长 9.9%,改写单季新高。

有消息称,联电已通知客户将在 9 月、11 月和 2022 年 1 月上调 28nm 和 22nm工艺制造的价格,明年开始生效的价格可能高于台积电对应工艺价格。此次涨价效益延续下,联电营收、毛利率、税后收益将持续冲高,建议投资人关注联电涨价情况、8 寸线的产能利用率情况、28nm 制程的供需情况及未来 12 寸线产能扩张计划。

8 月份世界先进实现销售收入 40.3 亿元,同比/环比上升 44.7%/9.6%,若 9 月营收环比持平,则世界先进 3Q21 营收将环比增长 15.6%,超过 3Q21 收入环比增长 11.7%-14.7%的公司指引。我们认为受代工需求持续增长与涨价影响,世界先进营收、利润率将持续增长。建议投资人关注 2021 年世界先进涨价情况、手机小尺寸面板驱动芯片产品出货量、0.18 微米及先进制程进展。

从晶圆代工厂商的月度经营数字来看,8 月份台积电、联电与世界先进的业绩增长明显。晶圆代工成熟制程供应吃紧,涨价已是业界共识,晶圆代工厂业绩会持续增长,晶圆代工涨价将引领产业链新一轮涨价潮。

▲台积电月度营收数据

▲联电月度营收数据

▲世界先进月度营收数据

06、封测:业绩兑现强劲,双限等政策,为行业供需状况的新变量

中国台湾 OSAT 厂商 8 月业绩兑现延续强劲势头。日月光封测及材料业务 8 月营收达 305.5亿新台币(YoY:23.3%,QoQ:4.6%),力成科技 8 月营收达 75.4 亿新台币(YoY:19.6%,QoQ:0.2%),单月营收均创历史最高,营收同比增速均较 7 月进一步拉升,但增速涨幅均趋缓。

据 Digitimes,马来西亚封测产能占据全球封测产能的 13%,英飞凌、NXP 及意法半导体等都在马来西亚设有工厂。以 Unisem 为例,据 Digitimes,Unisem 怡保厂关闭至 9 月 15 日,公司预计此次关厂将使年产量减少约 2%。伴随新冠疫情确诊病例增速放缓,马来西亚开始放宽行动管制。

例如,从 9 月 17 日开始,马来西亚国人口最多的地区及主要工业中心——巴生谷将进入该国复苏四阶段计划的第二阶段。据集微网,马来西亚半导体产业协会(MSIA)主席 Wong Siew Hai 表示,目前该国半导体行业多达半数公司的产能利用率达 80%,未来几个月有很大增长空间。

如下因素会进一步加剧 4Q21 封测行业产能紧缺:1)日月光、长电科技、京元电子等 OSAT 厂商均在苏州设厂,苏州等地区“双限”政策或一定程度上加剧封测产能紧张;2)伴随 iphone13 等新品发布,4Q21 消费电子需求或进一步拉升,下游备货需求传导至封测端并进一步加剧封测产能紧张。

如下因素会缓解 4Q21 封测行业产能紧缺:1)伴随马来西亚疫情恢复及马来西亚封测厂产能修复,封测行业产能紧缺有望缓解;2)2020年及 2021 年 OSAT 厂商高强度资本开支逐步达产,封测产能进一步释放将有效缓解产能紧张。综合来看上述产能影响因素,我们认为致使封测产能紧张缓解的因素正逐渐成为主导因素,封测产能紧张或于 1Q22 起迎来缓解。但若“双限”政策影响继续扩大使得部分封测厂产能受到波及,封测行业产能紧张情况或将持续更长时间。

07、半导体设备:资本开支推动设备需求高位增长

8 月全球半导体设备出货金额增速放缓,看好国产设备板块抗周期性。据 SEMI 及 SEAJ数据披露,2021 年 8 月北美半导体设备制造商出货金额为 36.50 亿美元(初步值,以月末汇率计算),同比增长 37.6%,环比下降 5.4%,中断连续 8 月创新高历程;8 月日本半导体设备商出货金额为 22.3 亿美元(初步值,以月末汇率计算),同比增长 25.3%,环比增加 1.6%。

整体来看 8 月北美和日本半导体设备出货金额达 58.9 亿美元,同比增长 32.6%,环比下降 2.8%,增速有所放缓。下半年缺货呈现分化,射频前端以及 CIS 芯片缺货情况有望缓解,国产设备板块周期性较弱,在周期波动中其表现可能会强于其他板块,更具备配置价值。

从细分地区来看,全球半导体设备生产高度集中于中国大陆、韩国、中国台湾。根据 SEMI最新数据,中国大陆第二季度半导体设备出货金额为 82.2 亿美元,同比增长 79%,环比增长 38%,超过韩国稳居第一;韩国以 66.2 亿美元位居第二,同比增长 48%,环比下降 9%;中国台湾地区则以 50.4 亿美元位列第三,同比增长 44%,环比下降 12%,三地半导体设备采购额达到全球八成。

据悉,一季度除中国大陆、韩国以及中国台湾,全球其他地区半导体设备的投资均出现萎缩,随下游产能扩张带来需求持续增长,前期投逐渐兑现,区域集中度将进一步提高。

此外,各厂商对行业维持高景气持乐观态度。9 月 9 日,拉姆研究宣布为满足不断增长的客户需求计划于 12月在俄勒冈州舍伍德新设公司第五家生产工厂,占地达到 45000 平方英尺,大幅扩产彰显了公司未来发展信心。

9 月 29 日,ASML 上调长期业绩预期,预测 2025 年营收将达到 240 亿至 300 亿欧元,毛利率预估介于 54%至 56%。目前,公司在最新先进极紫外光刻设备市场占有垄断地位,在制造更快、更高效芯片上具有明显优势;同时,公司客户三星电子和台积电投资加大,封锁结束后进一步释放需求,预计将推动公司高端半导体制造设备订单在 10 年内激增。

从估值来看,AMAT/Lam Research/TEL/ASML、北方华创近一个月股价均有小幅下调,供应链紧张,逻辑/代工产能扩张以及存储器技术升级将会是一个持续趋势。

08、硅片:市场需求持续升温,价格上涨

台胜科 8 月实现营收 10.67 亿新台币,同比上升 10.77%,环比下降 0.42%;嘉晶 8 月营收再创新高达 4.51 亿新台币,同比涨幅达 43.38%,环比上升 2.39%,主要系各大晶圆厂商积极扩充产能以及电池企业开工率上升进一步拉动市场需求所致。

作为半导体产业链上游核心原料之一,硅片行业景气度将伴随半导体行业和更下游终端产业快速发展需要持续上行。市场需求保持旺盛环境下,各半导体硅片厂商亦积极筹备扩张产能。其中环球晶圆于 8月底已宣布拟投资约 8 亿美元对 12 吋半导体硅片的月产能扩产约 10%至 15%;但由于扩产规模有限且投产时间存在滞后,目前硅片供货量仍存在较大缺口。

硅片市场供不应求延续,叠加硅料价格维持高位等影响因素,硅片价格进一步上涨仍将持续。据台媒《工商时报》报道,随着日本信越及胜高等日系硅晶圆大厂与客户签订 2022 年长约并顺利涨价,当地硅晶圆厂也与客户陆续签订 2022 年长约,其中 6 英寸及 8 英寸硅晶圆合约价上涨约 10%,12 英寸硅晶圆合约价调涨约 15%。

此外,硅晶圆厂们据悉也获得了客户预付款,用以扩建硅晶圆产能以应对 2023-2024 年强劲需求。下半年硅晶圆合约价已经逐步调涨,2021 年全年涨幅约达 5-10%,此外,考虑到各家硅晶圆厂目前产能利用率均达 100%满载,但在未来 2-3 年内新增产能开出十分有限,预期 2022 年下半年硅晶圆供给短缺,2023 年缺货情况会更严重。

全球芯片短缺/芯片荒已经成为半导体行业亟待解决的问题,它不仅涉及到供应侧芯片代工厂商的产能和扩厂计划,更关系着广大汽车、手机等厂商需求端的产品研发和销售。近期,虽然无线通信芯片的缺货问题出现了一定程度的缓解,但MCU等计算芯片、模拟和功率等芯片仍然很吃紧,未来缺芯的仍是一个长期局面。